Đầu tư, Huyền thoại, Tâm Lí, Thị trường

GEORGE SOROS KHÔNG CÒN THAM GIA VÀO BONG BÓNG NỮA

Mặc dù đi ngược lại xu hướng đám đông có thể đem lại lợi nhuận lớn, nhưng George Soros cho rằng đôi khi tham gia vào cuộc đua bong bóng thị trường cũng có thể đem lại tiền lãi cho nhà đầu cơ.

“Khi tôi thấy bong bóng thị trường bắt đầu hình thành, tôi cũng sẽ nhanh chóng nhày vào mua và góp phần thổi phồng bong bóng giá”, ông Soros nói.

Ví dụ điển hình của việc này là khi Soros mua vào vàng năm 2010 khi giá kim loại này đã tăng 40% trong năm đó và nhiều chuyên gia nhận định thị trường sẽ “đỏ” trong thời gian tới. Ông Soros mua vàng với giá 1.200 USD/ounce và cho biết vẫn có thể thu lời nếu biết cách bán ra đúng lúc. Năm 2011, Soros kịp thời bán ra vàng ngay trước khi thị trường này lao dốc ở mức đỉnh 1.900 USD/ounce.

“Xoay quanh cách tiếp cận huyền thoại của mình đối với thị trường tài chính, Soros thừa nhận rằng các nhà đầu tư đang ở trong một bong bóng được thúc đẩy bởi tính thanh khoản của Fed, điều này tạo ra một tình huống mà bây giờ ông ấy tránh. Ông giải thích rằng ‘hai mệnh đề đơn giản’ tạo nên khuôn khổ mà trong lịch sử đã mang lại cho ông một lợi thế. Tuy nhiên, kể từ khi Soros chia sẻ nó trong cuốn sách của mình, ‘Alchemy of Finance’, lợi thế đã biến mất. ” – MarketWatch

Sự gia tăng nợ công và lợi nhuận giảm do tăng trưởng kinh tế yếu. Về mặt lịch sử, sự kết hợp các yếu tố như vậy có liên quan đến “thị trường con gấu” trước đây . Không có mối quan tâm cơ bản nào hiện đang là vấn đề. Bất chấp đợt bán tháo hồi tháng 3, 50 triệu người Mỹ đang thất nghiệp và suy thoái sâu, thị trường hiện đang dao động gần mức cao nhất mọi thời đại.

Đó là một điểm George cũng xác nhận:

“Chúng ta đang trong một cuộc khủng hoảng – cuộc khủng hoảng tồi tệ nhất trong cuộc đời tôi kể từ Thế Chiến II. Tôi sẽ mô tả đây là thời khắc mang tính cách mạng, khi phạm vi khả năng xảy ra rộng hơn rất nhiều so với những thời điểm bình thường. Những điều tưởng chừng là khó tin trong thời điểm bình thường đã thực sự xảy ra ngay lúc này. Mọi người mất phương hướng và sợ hãi. Họ làm những điều tệ cho chính họ và cho cả thế giới”- George Soros

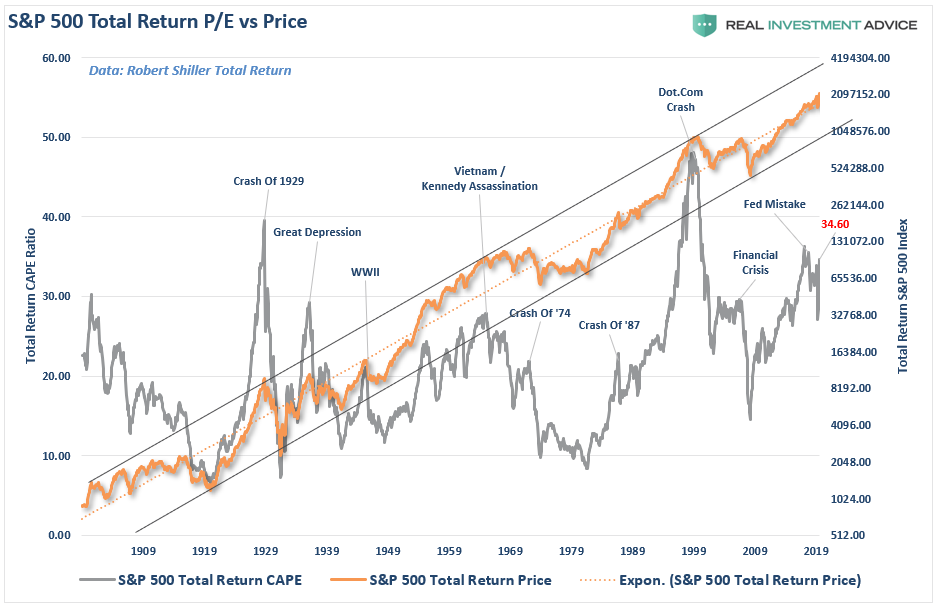

Như thể hiện trong biểu đồ bên dưới, S&P 500 đang giao dịch ở mức cao hơn 90% so với mức định giá lịch sử của nó.

Tuy nhiên, vì “bong bóng” thị trường chứng khoán phản ánh đầu cơ, lòng tham, thành kiến cảm xúc, nên việc định giá chỉ phản ánh những cảm xúc đó. Do đó, giá cả trở nên phản ánh tâm lý nhiều hơn. Nói cách khác, bong bóng có thể tồn tại ngay cả vào những thời điểm mà việc định giá và các nguyên tắc cơ bản có thể ở mức thấp vô lí. Lưu ý rằng chỉ trừ năm 1929, 2000 và 2007, mọi sự sụp đổ lớn khác của thị trường đều xảy ra với định giá ở mức THẤP hơn hiện tại.

Sự coi thường cơ bản của các nhà đầu tư đối với các định giá cơ bản là sự phản ánh của khuynh hướng “tâm lý” hiện đang nhấn chìm những người tham gia thị trường. Tuy nhiên, “tăng giá” quá mức không phải là nguyên nhân gây ra sự đảo chiều cuối cùng. Nó chỉ là “nhiên liệu” thúc đẩy nó.

Sự thèm muốn đầu cơ đối với “lợi suất” , vốn được thúc đẩy bởi các biện pháp can thiệp liên tục của Fed và lãi suất bị kìm hãm, vẫn là một động lực mạnh mẽ trong ngắn hạn. Hơn nữa, các nhà đầu tư hiện đã được thị trường “ huấn luyện ” thành công để “tiếp tục đầu tư” vì “sợ bỏ lỡ”.

Nó gợi nhớ đến đỉnh cao của thị trường năm 1929 khi Tiến sĩ Irving Fisher thốt ra những lời nổi tiếng bây giờ của ông: “Cổ phiếu hiện đã đạt đến mức cao vĩnh viễn”.

Tất nhiên, đó rất có thể là lý do tại sao Soros chọn không tham gia. Ở tuổi 90, những chu kỳ bùng nổ này không có gì mới. Tuy nhiên, ông cũng biết chúng kết thúc như thế nào.