Thị trường

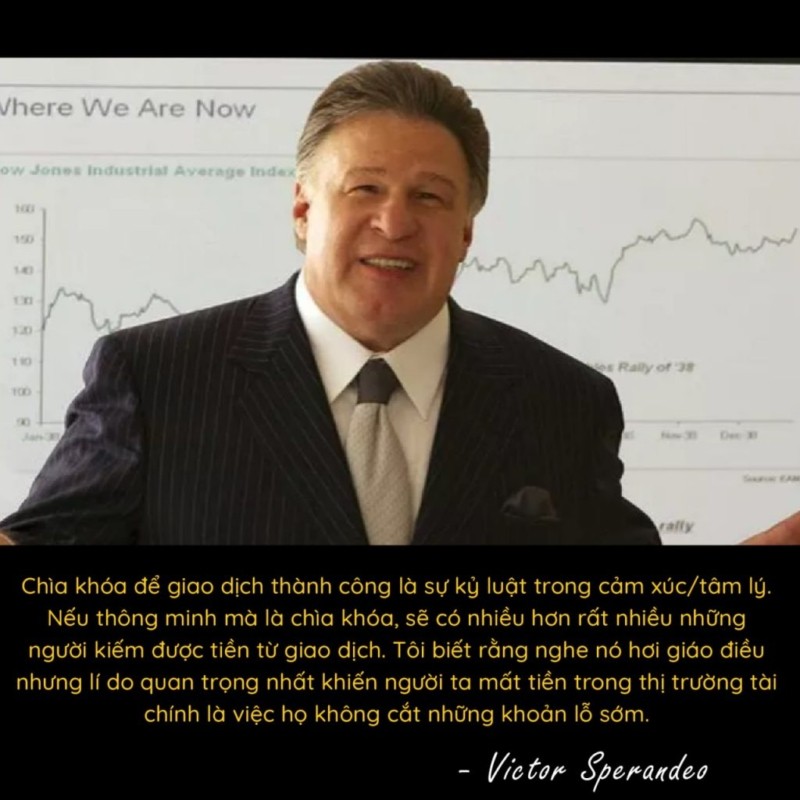

PHÙ THUỶ CHỨNG KHOÁN VICTOR SPERANDEO (PHẦN 1)

Victor Sperandeo sinh năm 1945, tại Mỹ. Ông bắt đầu sự nghiệp giao dịch của mình vào năm 1968 khi đảm nhận vị trí nhà giao dịch quyền chọn giao dịch với các chứng khoán không cần kê đơn tại Filer Schmidt & Co., một đại lý quyền chọn cổ phiếu nổi tiếng.

Năm 1970, ông rời Filer Schmidt & Co và gia nhập US Options. Ở đó, ông tiếp tục giao dịch với tư cách là người được ủy thác cho các khách hàng của công ty và cũng là người giao dịch quyền chọn chứng khoán cho các tổ chức ngân hàng. Anh ấy tiếp tục làm việc với chứng khoán Over-The-Counter.

Năm 1970, ông Sperandeo thành lập công ty thương mại của riêng mình, Ragnar Option Corporation. Ragnar, công ty tập trung vào chuyên môn của Sperandeo trong lĩnh vực giao dịch tương lai, đã áp dụng các chiến lược lấy khách hàng làm trung tâm theo yêu cầu riêng. Chiến lược này hoạt động rất hiệu quả và trong sáu tháng, nó đã trở thành đại lý quyền chọn chứng khoán phi tập trung lớn nhất không chỉ ở Hoa Kỳ mà còn trên toàn thế giới.

Victor Sperandeo là Chủ tịch của Ragnar cho đến tháng 2 năm 1977 khi nó được sáp nhập với Weeden để thành lập Weeden & Co. Tại đây, ông lại xuất sắc trở thành người kinh doanh khối trong các cổ phiếu quyến rũ và được bổ nhiệm làm Phó chủ tịch, một vị trí mà ông giữ cho đến khi Weeden bị thanh lý.

Năm 1979, ông Sperandeo thành lập Công ty Chứng khoán Hugo, nơi ông áp dụng kỹ năng giảng dạy của mình vào thực tiễn. Sẵn sàng chia sẻ kinh nghiệm và kỹ năng của mình với tư cách là một chuyên gia giao dịch, Sperandeo đã sử dụng công ty của mình để dạy các nhà giao dịch khác trên thị trường về cách xây dựng một doanh nghiệp tạo lập thị trường và cách trở thành một chuyên gia về giao dịch quyền chọn chứng khoán. Hugo Securities cuối cùng đã nắm giữ một số ghế giao dịch trên NYSE, cũng như trên Chicago Mercantile Exchange, Pacific Stock Exchange, American Stock Exchange và Philadelphia Stock Exchange.

Năm 1982, Sperandeo quản lý một danh mục đầu tư ngắn hạn cho Quỹ Lượng tử do George Soros sở hữu. Trong khi quản lý công ty chứng khoán Hugo của riêng mình, ông giữ vai trò là người đứng đầu và người chỉ đạo cho các cố vấn thương mại và cố vấn hàng hóa. Ông Sperandeo đăng ký vào tháng 2 năm 1984, chính thức là nhà điều hành nhóm giao dịch và hàng hóa và phục vụ với tư cách đó cho đến tháng 3 năm 1987.

Ông cũng quản lý quỹ phòng hộ Victory Partners giao dịch các chỉ số chứng khoán và hợp đồng quyền chọn từ tháng 6 năm 1983 đến năm 1986. Năm 1988, ông thành lập Rand Management Corporation. Công ty này là cố vấn đầu tư quan trọng đã đăng ký với SEC.

Năm 1989, Victor Sperandeo quyết định bán chi nhánh Hugo Securities Co. Inc chuyên kinh doanh chứng khoán. Tuy nhiên, ông đã phát triển mạnh mẽ trong thị trường giao dịch tương lai. Ông tự khẳng định mình là cố vấn giao dịch hàng hóa đã đăng ký từ năm 1989 đến năm 1993.

Suốt quá trình kinh doanh của mình, Sperandeo đặt nặng vấn đề tránh thua lỗ hơn là cố vớ bẫm. Ông đã rất thành công ở mục tiêu này, xây một chuỗi 18 năm sinh lãi liên tiếp trước lần bỏ vốn đầu tiên vào 1990. Suốt thời gian này, mức lãi trung bình hằng năm của ông là 72%, với những thành quả từ một lần lỗ duy nhất 35% vào 1990 đến 5 năm có lời với con số có sáu chữ số.

Mặc dù Sperandeo không chú trọng hoàn toàn những chứng chỉ để lấy bằng đại học ban đêm, nhưng ông đã đọc rất nhiều sách. Ngoài sách có liên quan đến thị trường ông còn đọc sách ở những lĩnh vực có liên quan: kinh tế, tâm lý, triết học. Ông ước lượng tổng cộng ông đọc được xấp xỉ 2500 cuốn về những đề tài này.

Các triết lý đầu tư của Sperandeo có thể được tóm gọn thành ba trụ cột chính: bảo vệ vốn, duy trì khả năng sinh lời bền vững và theo đuổi lợi nhuận xuất sắc.

Đầu tiên là bảo vệ vốn. Theo quan điểm của Sperandeo, điều đầu tiên cần xem xét trước khi giao dịch chính là rủi ro. Về tỷ lệ rủi ro-phần thưởng, ông chấp nhận tỷ lệ ít nhất là 1:3. Ví dụ: khi mua một cổ phiếu có nguy cơ mất 10 điểm, Sperandeo sẽ không mua cổ phiếu đó nếu mức tăng dự kiến không đạt ít nhất 30 điểm.

Thứ hai là có khả năng sinh lời bền vững. Nếu bạn thực hiện một giao dịch với tỷ lệ rủi ro-phần thưởng tương đối cao, nó đương nhiên sẽ tạo nền tảng tốt cho lợi nhuận lâu dài và ổn định.

Thứ ba là triết lý đầu tư không cần phải giải thích: theo đuổi lợi nhuận đầu tư xuất sắc. Bảo vệ vốn là điều kiện cơ bản nhất để trở thành một trader. Nguyên tắc con cá sấu có thể giải thích đầy đủ cho triết lý này, trong đó nói rằng, nếu chân của bạn không may bị cá sấu cắn, cách hiệu quả nhất là hy sinh chiếc chân đó và bỏ đi, nếu không, bạn càng cố thoát ra thì cá sấu càng cuốn lấy cơ thể của bạn. Trong trading, điều này có nghĩa là, nếu một số giao dịch cần được cắt lỗ, thì tốt hơn là nên làm như vậy. Hãy luôn nhớ rằng, thua lỗ là một phần của trading

Khi bạn quyết định mua hoặc bán một cổ phiếu, bạn cần phải có kỷ luật về hành động của mình để tránh những tổn thất không đáng có.

Sperandeo đã đưa ra 19 quy tắc giao dịch, nhưng sau đây là 9 quy tắc quan trọng nhất:

- Quy tắc giao dịch đầu tiên là giao dịch theo một kế hoạch và tuân thủ nó một cách nghiêm ngặt.

- Quy tắc giao dịch thứ hai là giao dịch theo xu hướng, hãy nhớ rằng xu hướng là bạn của trader.

- Quy tắc giao dịch thứ ba là thoát khỏi giao dịch ngay khi bạn nghi ngờ.

- Quy tắc giao dịch thứ tư là kiên nhẫn và không giao dịch quá mức (overtrading).

- Quy tắc giao dịch thứ năm là cắt các vị thế thua lỗ của bạn và để lợi nhuận của bạn chạy.

- Quy tắc giao dịch thứ sáu là không để một vị thế có lãi chuyển thành lỗ.

- Quy tắc giao dịch thứ bảy là mua thấp và bán cao.

- Quy tắc giao dịch thứ tám là trở thành nhà đầu tư trong giai đoạn đầu của thị trường tăng giá và trở thành nhà đầu cơ trong giai đoạn sau của thị trường tăng và giảm giá.

- Quy tắc giao dịch thứ chín là không bao giờ trung bình giá xuống (average down). Đừng thêm vốn vào một trade thua.

Những quan niệm sai lầm nhất của nhà đầu từ về cổ phiếu theo Sperandeo là tư tưởng cho rằng nếu bạn mua và đầu cơ cổ phiếu trong một thời gian dài hạn sẽ luôn kiếm được tiền. Ông đưa ra một vài ví dụ cụ thể. Bất cứ ai mua chứng khoán trong khoảng thời gian giá xuống thấp trong những năm từ 1896 đến 1932 sẽ bị lỗ. Nói một cách khácc, có một thời kỳ dài 36 năm khi chiến lược mua và tích trữ sẽ bị lỗ – đó là chưa kể việc có thể bị thâm thủng ngân sách. Lấy một ví dụ trong thời hiện đại, ai mua cổ phiếu vào bất cứ lúc nào giữa những năm 1962 đến 1974 khi giá xuống thấp sẽ bị lỗ.

Nếu điều gì xảy ra một lần, ông nghĩ logic cho bạn biết rằng nó có thể xảy ra một lần nữa. Thật ra, ông tin rằng điều gì cũng có thể xảy ra. Từ 1929 đến 1932 giá cổ phiếu giảm trung bình 94%. Thật ra nó cũng đã xảy ra ngay cả trong thời hiện đại-trong những năm 1973-1974, cổ phiếu “nifty fifty” đã mất giá hơn 75%.

Sperandeo nhấn mạnh rằng khi mua bán lớn điều quan trọng là thị trường phải ngay lập tức phát triển theo hướng có lợi cho bạn nếu không cổ phiếu sẽ giảm xuống rất nhanh. Công cụ này có vai trò quan trọng nhằm đảm bảo sự sống còn về mặt tài chính khi bạn gặp sai lầm trong một tình huống mà bạn nghĩ rằng rất thuận lợi. Tuy quan điểm của ông vẫn chưa phổ biến, anh không đề cao tầm quan trọng của trí thông minh đối với thành công trong kinh doanh. Dựa trên kinh nghiệm đào tạo 38 thương nhân, Sperandeo kết luận rằng trí thông minh không liên quan đến sự tiên đoán sự thành công. Một tiêu chuẩn quan trọng hơn nhiều để trở thành một thương nhân thành công là thừa nhận sự sai lầm. Ông chỉ ra rằng những người đánh đồng lòng tự trọng với sự đúng đắn trong thương trường sẽ khó chấp nhận mất mát khi hoạt động của thị trường chỉ ra rằng họ sai.

Một tư tưởng chuẩn mực là Sperandeo không tin vào việc sử dụng chiến lược trong mua và bán trong thị trường chứng khoán. Sparandeo đã đưa ra một số ví dụ về những thời kỳ mở rộng nơi mà một chiến lược như vậy sẽ vô cùng tai hại.