Đầu tư

Cảnh báo của Michael Burry về Bong bóng quỹ chỉ số

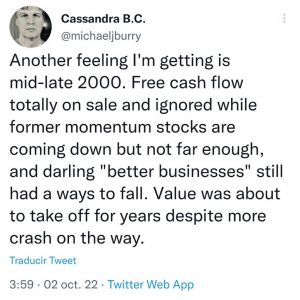

Đạt được lợi nhuận trên thị trường chứng khoán và nhận ra những lợi nhuận đó khi thoát ra là những điều rất khác nhau. Những con bò đực đầu những năm 2000 đã phát hiện ra điều này một cách khó khăn. Burry chỉ ra vào năm 2000 thị trường chứng khoán có bong bóng dotcom và công nghệ trong khi năm 2022 chúng ta đang chứng kiến bong bóng đầu tư thụ động.

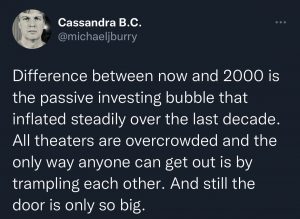

Phần lớn đã trở nên quá dễ chịu với chi phí đô la trung bình khi rót vốn vào các quỹ chỉ số và mua với bất kỳ mức định giá và mức giá nào. Việc mua mỗi khi giá giảm cũng được thưởng bằng mức cao nhất mọi thời đại kể từ năm 2009. Khi mọi người bắt đầu nghỉ hưu và bán các khoản đầu tư của mình, các nhà đầu tư sẽ chốt lời hoặc khi dòng tiền chảy vào thị trường chứng khoán chậm lại, thị trường chứng khoán có thể lao dốc. Thị trường này có tất cả các dấu hiệu của bong bóng chỉ số trong ngắn hạn. Chính sách tiền tệ dễ dàng cũng là một động lực chính dẫn đến bong bóng thị trường chứng khoán gần đây và động lực đó đã kết thúc cho đến khi lạm phát được kiểm soát.

Michael Burry tin rằng việc đầu tư thụ động và mù quáng vào các quỹ chỉ số đang phá hủy hoạt động bình thường của thị trường dựa trên định giá, thu nhập và dòng tiền trong tương lai. Giá trị đích thực không còn được định giá dựa trên các nguyên tắc cơ bản. Một tín hiệu khác của bong bóng.

“Đầu tư thụ động đã loại bỏ khả năng khám phá giá khỏi thị trường chứng khoán. Các luận điểm đơn giản và các mô hình thu hút mọi người tham gia vào các lĩnh vực, các yếu tố, chỉ số hoặc ETF và quỹ tương hỗ bắt chước các chiến lược đó – những điều này không yêu cầu phân tích mức độ an toàn cần thiết để phát hiện ra giá thực sự. ” – Michael Burry (Bloomberg)

Burry nhận thấy thị trường tăng giá tiếp theo sẽ tập trung hơn vào các cổ phiếu có giá trị. Kỷ luật trả cho giá trị cơ bản thực sự trở lại thị trường chứng khoán là điều mà ông tin rằng sẽ có ý nghĩa.

21,2% nhà đầu tư nắm giữ cổ phiếu trong các công ty S&P 500 cụ thể không còn làm điều đó nữa vì họ xem đây là một khoản đầu tư tuyệt vời mà chỉ vì nó nằm trong chỉ số mà họ mua và nắm giữ nhất quán. Khi giá bắt đầu tăng cao hơn tách khỏi bất kỳ giá trị nội tại cơ bản nào thì đó là bong bóng.

Michael Burry dự đoán điều gì?

Bong bóng chỉ số S&P 500 có thể vỡ nếu tất cả những người nắm giữ bắt đầu thoát ra do mất niềm tin vào hệ thống của họ. Chỉ số cũng có thể ngừng tăng hoặc giảm nếu mọi người chỉ đơn giản là ngừng đóng góp liên tục để giữ giá. Ở thị trường gấu, tỷ lệ giá trên thu nhập có thể thấp hơn nhưng thị trường đang định giá thu nhập giảm trong những tháng và năm tới. Với 78,8% trong số các công ty thuộc S&P 500 nằm trong tay các loại nhà đầu tư và trader khác, sẽ không khó để chỉ số xuống thấp hơn nhiều.

Tất cả giá cổ phiếu di chuyển dựa trên cung và cầu chứ không phải lý thuyết và chiến lược. Chính khối lượng xung quanh việc mua và bán ở các mức khác nhau sẽ thúc đẩy hành động giá ngay cả trong chỉ số S&P 500. Cả việc bán và mua chỉ số S&P 500 đều ảnh hưởng đến giá cổ phiếu riêng lẻ của các công ty trong chỉ số ở một mức độ. Chúng sẽ tăng và giảm cùng với sự tương quan rất nhiều đến biến động của chỉ số.

Một tỷ lệ lớn giao dịch trong các công ty thuộc S&P 500 hiện diễn ra gián tiếp thông qua các quỹ ETF chỉ số S&P 500 và các quỹ tương hỗ. SPY là thị trường thứ cấp cho các cổ phiếu của các công ty này. Quỹ giao dịch trao đổi SPY nắm giữ cổ phiếu và mã SPY được giao dịch dựa trên các khoản nắm giữ này. Điều này loại bỏ một phần lớn cổ phiếu công ty khỏi hành động trực tiếp trên thị trường chứng khoán. Theo Vanguard, 94% giao dịch SPY không tạo ra hoạt động nào trên các cổ phiếu cơ bản mà nó nắm giữ. [1]

“Bí mật bẩn thỉu của các quỹ chỉ số thụ động – dù là mở, đóng hay ETF – là việc phân phối giá trị đô la hàng ngày được giao dịch giữa các chứng khoán trong các chỉ số mà chúng bắt chước. Ví dụ, trong Chỉ số Russell 2000, phần lớn các cổ phiếu là cổ phiếu có khối lượng thấp hơn, giá trị giao dịch thấp hơn. Hôm nay tôi đếm được 1.049 cổ phiếu giao dịch giá trị dưới 5 triệu đô la trong ngày. Đó là hơn một nửa và gần một nửa trong số đó – 456 cổ phiếu – giao dịch dưới 1 triệu đô la trong ngày. Tuy nhiên, thông qua việc lập chỉ mục và đầu tư thụ động, hàng trăm tỷ được liên kết với những cổ phiếu như thế này. S&P 500 cũng không khác gì – chỉ số chứa các cổ phiếu lớn nhất thế giới, nhưng vẫn có 266 cổ phiếu – hơn một nửa – được giao dịch dưới 150 triệu USD ngày hôm nay. Nghe có vẻ nhiều, nhưng hàng nghìn tỷ đô la tài sản trên toàn cầu được tính vào các cổ phiếu này. Rạp càng lúc càng đông, nhưng cửa thoát hiểm vẫn như mọi khi. Tất cả điều này trở nên tồi tệ hơn khi bạn tham gia vào thị trường trái phiếu và vốn cổ phần có tính thanh khoản kém hơn trên toàn cầu ”. – Michael Burry[2]

Michael Burry nói gì về nền kinh tế?

Michael Burry đã cảnh báo về một cuộc suy thoái vào tháng 6 năm 2022, cho đến nay anh ấy vẫn đúng. Thị trường chứng khoán có xu hướng sụp đổ trong thời kỳ suy thoái khi chi tiêu của người tiêu dùng giảm xuống và tăng trưởng kinh tế kết thúc và nền kinh tế bắt đầu thu hẹp. Suy thoái là một phần của chu kỳ kinh doanh gây ra chủ yếu do chính sách tiền tệ phải tăng lãi suất để hạ nhiệt một nền kinh tế phát triển quá nóng. Bong bóng thường hình thành và lạm phát đã được giữ vững trước khi Cục Dự trữ Liên bang bắt đầu tăng lãi suất. Những lần khác bong bóng tài chính xuất hiện có thể gây ra sự cố và việc tháo dỡ các loại tài sản như cổ phiếu hoặc bất động sản, gây ra một lượng lớn nguồn cung trên thị trường làm giảm giá.

Mặc dù thất nghiệp là một chỉ số được sử dụng để định lượng nếu suy thoái bắt đầu, nhưng việc làm có xu hướng đạt đỉnh muộn hơn sau khi sự suy giảm kinh tế bắt đầu. Tỷ lệ thất nghiệp và tỷ lệ thất nghiệp cao có xu hướng tiếp tục đi sâu vào quá trình phục hồi kinh tế vì đây là một chỉ báo tụt hậu. Sự kết thúc của suy thoái đánh dấu đáy của sự suy giảm kinh tế và sự khởi đầu của sự phục hồi kinh tế chứ không phải là sự đảo ngược nhanh chóng và cải thiện các điều kiện. Cần có thời gian để tăng trưởng trở lại sau một chu kỳ suy thoái. [3]

Tại sao Michael Burry lại bán tất cả cổ phiếu của mình?