Bản tin, Sách kinh tế, Thị trường

CHU KỲ 54 NĂM CỦA THỊ TRƯỜNG CHỨNG KHOÁN

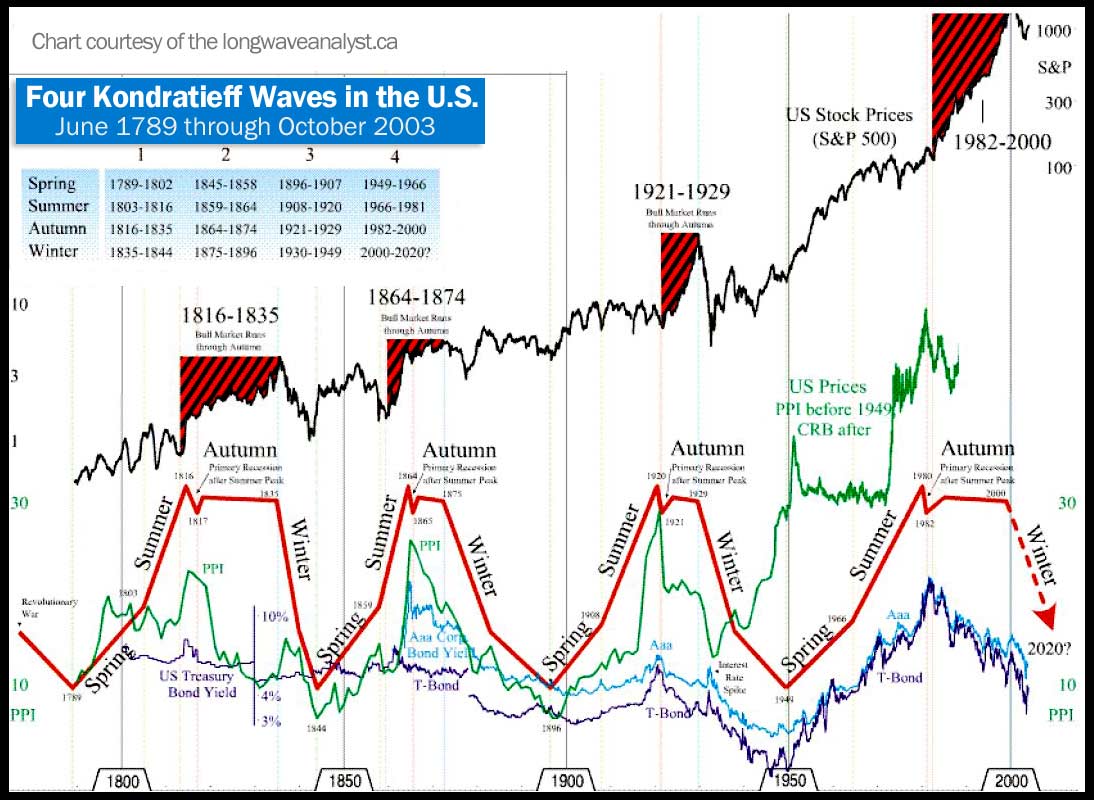

Chúng ta hãy giả định thị trường tồn tại một chu kỳ 54 năm, phù hợp với chu kỳ kinh tế của Kondratieff. Nếu vậy, chúng ta nên bắt đầu từ đâu? Và ta nên dựa vào đặc điểm nào để tìm kiếm chu kỳ này?

Một dấu mốc lịch sử có thể phù hợp làm điểm khởi đầu chu kỳ là cuộc “đại suy thoái” những năm 1930, bắt đầu với sự sụp đổ thị trường chứng khoán (“Stock market crash”) năm 1929. Đây là một trường hợp mà chu kỳ kinh tế và chu kỳ chứng khoán đều lập đỉnh vào năm 1929. Tuy nhiên thực tế là chu kỳ kinh tế đã tạo đỉnh vào năm 1919, thời điểm chiến tranh thế giới thứ nhất (một cuộc chiến vì sự xung đột) kết thúc, và đỉnh 1929 chỉ là đỉnh thứ 2. Giá cả hàng hoá chắc chắn là đã ở mức cao nhất vào năm 1919 và bắt đầu giảm trong 13-14 năm sau.

Từ đỉnh năm 1929, thị trường chứng khoán Mỹ tạo đáy chu kỳ vào tháng 7/1932, trong khi nền kinh tế – đo lường bởi các chỉ số nền kinh tế chẳng hạn như chỉ số sản xuất công nghiệp – vẫn chưa tạo đáy cho tới tận tháng 3/1933. Thậm chí sau đó, nền kinh tế lại tiếp tục vướng vào một đợt suy thoái khác trong những năm 1937 – đầu 1938, và đây vẫn chưa phải là đáy thật sự cho tới năm 1942 – sau khi nước Mỹ tham gia chiến tranh thế giới II, một cuộc chiến vì kinh tế (economic significance) – thì giai đoạn suy thoái của “Sóng Kondratieff” mới kết thúc.

Vậy bây giờ chúng ta sẽ bắt đầu việc tìm kiếm chu kỳ chứng khoán 54 năm kể từ đáy năm 1932. Trừ lùi 45 đến 63 năm (54 năm +/- 9 năm), liệu chúng ta có tìm thấy một đáy quan trọng nào trên thị trường chứng khoán Mỹ hay không? Như vậy ta sẽ quan sát khoảng thời gian từ năm 1869 – 1887. Câu trả lời là có. Năm 1877, một đáy quan trọng đã xuất hiện. Từ mức đỉnh là hơn 36 điểm vào năm 1873, chỉ số chững khoán Mỹ đã tụt xuống còn xấp xỉ 22 điểm năm 1877, giảm dần 40% giá trị. Khoảng thời gian giữa năm 1877 và 1932 là 55 năm, nằm trong khung thời gian cho phép của chu kỳ chứng khoán 54 năm.

Bây giờ ta hãy xem xét bối cảnh nền kinh tế xoay quanh giai đoạn 1873-1877. Có rất nhiều thông tin về các sự kiện kinh tế, chính trị được cung cấp từ những nghiên cứu rất ấn tượng của LCDR David William. Giá bán buôn đã lập đỉnh từ một vài năm trước, năm 1864, thời điểm kết thúc cuộc nội chiến Nam Bắc (Civil War – một cuộc chiến vì xung đột – “emotive” significance). Sau khi chiến tranh kết thúc – giai đoạn hậu chiến, nền kinh tế hứng chịu một sự sụt giảm đáng kể trong những năm 1864-1865, sau đó nền kinh tế phục hồi và tiến vào giai đoạn siêu thịnh vượng của ngành công nghiệp, và sự thịnh vượng kéo dài cho đến cuộc hoảng loạn năm 1873. Đợt suy thoái lần 2 đã bóp nghẹt nền kinh tế vào năm 1879, kéo dài cho đến “Đại suy thoái 1884”, và chỉ kết thúc khi thời kỳ thịnh vượng đường sắt 1886-1893 bắt đầu. Tuy nhiên, những năm sau đó, giá bán buôn vẫn tiếp tục giảm, và nền kinh tế lại phải hứng chịu thêm một cuộc hoảng loạn năm 1893 và khủng hoảng 1896 (Khủng hoảng Bạc). Mãi cho đến những năm 1897-1898, giá cả mới tăng trở lại, và giai đoạn suy thoái trong “chu kỳ K” mới được xem là kết thúc. Thời điểm này cũng gần với lúc cuộc chiến Trung – Nhật (1894-1895) và cuộc chiến Tây Ban Nha – Mỹ kết thúc (cả hai cuộc chiến đều vì mục đích kinh tế – economic significance). Cũng trong thời gian này, những phát minh về ô tô và máy bay tạo ra một cuộc cách mạng trong nền kinh tế Mỹ, một đặc điểm quan trọng trong việc đánh dấu sự bắt đầu của một chu kỳ tăng trưởng theo đề xuất cúa Kondratieff.

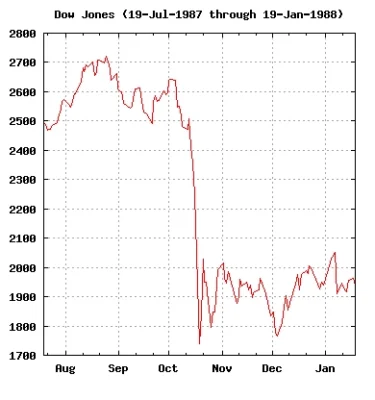

Bây giờ ta tiếp tục xuôi dòng thời gian để tìm kiếm chu kỳ chứng khoán 54 năm. Cộng thêm 45-63 năm vào đáy 1932 và chúng ta sẽ quan sát một khoảng thời gian từ năm 1977 – 1995. Liệu trong khoảng thời gian này thị trường chứng khoán có sụt giảm mạnh và tạo ra một đáy quan trọng không? Hoàn toàn đúng như vậy. Trong cuộc “đại suy thoái 1987”, chỉ số công nghiệp Dow Jones giảm xấp xỉ 40%. Hơn nữa khoảng cách giữa 2 đáy năm 1932 và 1987 một lần nữa lại là 55 năm, nằm trong khung thời gian của chu kỳ 54 năm.

Một lần nữa các dữ liệu kinh tế của chu kỳ vừa đề cập phù hợp với mẫu hình mà Kondratieff đề xuất từ 60 năm trước đó. Tổng sản phẩm quốc nội – GNP (% thay đổi) đạt cao nhất vào năm 1969, giai đoạn chiến tranh Việt Nam. Nhưng chỉ số giá bán buôn lại tạo thành 2 mức đỉnh: một vào năm 1974 và một vào những năm 1979-1980 (đỉnh thứ hai). Cùng thời điểm đỉnh thứ hai hình thành, một cuộc chiến xung đột (emotive) nổ ra khi nhà cầm quyền Iran bao vây đại sứ quán Mỹ tại Tehran và bắt giữ 49 công dân Mỹ vào tháng 11/1979. Đến tháng 1/1981 những con tin này mới được thả tự do.

Giai đoạn 1974-1979 đánh dấu “khoảng thời gian tươi đẹp” cho nhóm ngành nông nghiệp và khai khoáng. Giá lương thực và nguyên liệu thô cao và lãi. Nhưng từ thời điểm này đến giữa những năm 1980, giá các mặt hàng nông nghiệp và khai khoáng này sụt giảm nghiêm trọng, khiến nhiều công ty phá sản, và nông dân bị tịch biên trang trại vì không trả nổi lãi suất ngân hàng lên quá cao đầu thập niên 1980. Trong thực tế, giá ngũ cốc đã giảm liên tục cho đến khi tạo đáy năm 1986, 54 năm kể từ sau đáy 1932.

Tuy nhiên, vào những năm 1980, nền kinh tế Mỹ đã không còn dựa chủ yếu vào nông nghiệp và khai khoáng, do vậy nền kinh tế không rơi vào suy thoái nghiêm trọng. Thực tế là một vài lĩnh vực sản xuất và dịch vụ vẫn hoạt động tốt, cho dù tỷ lệ gia tăng sản xuất tổng thể đã bắt đầu giảm từ sau năm 1984. Trong khoảng thời gian này – giữa những năm 1980, rất nhiều phát minh về công nghệ và giao thông vận tải ra đời và về sau những phát minh này có ảnh hưởng mạnh mẽ đến nền kinh té Mỹ.

Sự sụp đổ của thị trường chứng khoán năm 1987 xảy ra giữa giai đoạn tăng trưởng ì ạch này. Sự suy thoái kéo dài đến năm 1990-1991, khi chiến tranh vùng Vịnh (một cuộc chiến vì mục đích kinh tế) nổ ra. Như vậy một lần nữa thị trường chứng khoán tạo đáy trước nền kinh tế. Chu kỳ chứng khoán dài hạn tạo đáy vào tháng 10/1987, và tạo một đáy thứ hai vào tháng 10/1990. Tuy nhiên chu kỳ kinh tế chưa thật sự đạt đến đáy cho tới tháng 3/1991. Nhưng nhờ đáy chu kỳ chứng khoán này mà ta có thể nhanh chóng xác định là giai đoạn suy thoái của “chu kỳ K” đã kết thúc và một giai đoạn tăng trưởng dài hạn mới lại bắt đầu.

Cho đến lúc này, mọi chuyện vẫn tốt đẹp. Chúng ta có thể xác định rõ ràng 3 đáy trên thị trường chứng khoán Mỹ: 1877,1932 và 1987. Mỗi đáy cách nhau đúng 55 năm (1877-1932 và 1932-1987). Mỗi đáy đều thể hiện một sự sụt giảm nghiêm trọng của chỉ số chứng khoán. Trong hai đáy 1877 và 1987, mức sụt giảm xấp xỉ 40% so với đỉnh liền trước. Trong trường hợp còn lại, mức sụt giảm khoảng 90% (1929-1932). Cả hai chu kỳ đều có mẫu hình chuyển dịch phải (lên giá), và những đặc điểm của chu kỳ tăng giá khác cũng xuất hiện (đáy khởi đầu của chu kỳ là đáy thấp nhất, và không có đáy nào thấp hơn ở khoảng giữa điểm bắt đầu và kết thúc của chu kỳ; đáy của chu kỳ thứ 2 cao hơn so với đáy của chu kỳ đầu, và tương tự với đỉnh của các chu kỳ).

Chúng ta có thể thấy rằng chu kỳ 54 năm này gắn liền với việc thị trường chứng khoán sụp đổ. Nếu đáy 1877 là một đáy của chu kỳ chứng khoán 54 năm, và chu kỳ này là một chu kỳ chi phối, thì ta có thể kỳ vọng vào việc có một đáy chu kỳ xuất hiện trong khoảng 45-63 năm trước đó. Như vậy đáy chu kỳ mà ta kỳ vọng sẽ xuất hiện trong khoảng thời gian từ năm 1814 – 1832.

Đúng là khi nhìn lại, chúng ta có thể thấy 2 đáy quan trọng trong giai đoạn này, đáy đầu tiên xuất hiện năm 1813 (sớm hơn 1 năm so với khung thời gian thông thường) và đáy kia xuất hiện vào năm 1829. Đáy năm 1813 khá giống với 3 đáy ta đã xem xét ở trên ở chỗ nó hình thành trong vòng 4-7 năm kể từ đỉnh năm 1809 và 1806, và đáy này dốc hơn đáy năm 1829. Hơn nữa đáy này theo sau một cuộc chiến tranh vì mục đích kinh tế (cuộc chiến năm 1812). Tuy nhiên đáy này lại nằm ngoài khung thời gian kỳ vọng 1 năm.

Đáy năm 1829 cũng mang những đặc điểm phù hợp với đáy của một chu kỳ 54 năm, Quan trọng nhất, đáy này nằm trong phạm vi của độ lệch chuẩn (1/6 độ dài chu kỳ). Nó xuất hiện 48 năm trước đáy năm 1877. Ngoài ra đáy này cách đỉnh liền trước 5 năm. Tuy nhiên sự sụt giảm chỉ từ khoảng 14.8 xuống 10.2, tương ứng với mức giảm 30% giá trị, ít hơn đáng kể những trường hợp sau đó.

Nhưng điều đáng phiền toái là đáy năm 1842 thấp hơn đáy năm 1829, thậm chí thấp ngang đáy năm 1813. Trong một chu kỳ chi phối vì mức đáy năm 1829 và 1877 không thể hiện đặc điểm của một chu kỳ chi phối. Chu kỳ chi phối sẽ bao gồm đáy năm 1842 – đáy này thấp hơn gần 80% so với đỉnh trước đó (1835 -1836).