Đầu tư, Huyền thoại

Bernard Baruch – Phù thủy đầu cơ phố Wall cuối thế kỉ XIX

“Có hàng ngàn cách tiêu tiền, nhưng chỉ có 2 cách kiếm tiền. Một là làm việc vì tiền. Hai là để đồng tiền làm việc cho mình…”

Bernard Baruch – chuyên gia tài chính nước Mỹ

Bernard Baruch sinh năm 1870 tại South Carolina. Ông tốt nghiệp trường Đại học New York và bắt đầu tham gia giao dịch cổ phiếu trên Phố Wall vào năm 1891 khi làm những công việc lặt vặt cho công ty A.A.Houseman & Company – một công ty môi giới nhỏ ở New York và với công việc này ông kiếm được 5 đô-la một tuần.

Với mong muốn thăng tiến trong nghề nghiệp và có được một vị trí tốt hơn trong công ty, ông quyết định tham gia khoá học về kế toán vào buổi tối. Qua khoá học này, ông đã biết cách phân tích tình hình tài chính của công ty. Ông cũng thường xuyên đọc rất nhiều sách về các lĩnh vực khác nhau, đặc biệt ông tập trung đọc những cuốn sách liên quan đến tài chính và bắt đầu đầu cơ cổ phiếu theo cách riêng của mình.

Cũng giống như những nhà giao dịch chứng khoán khác, lúc đầu Baruch cũng đạt được một số thành công nhất định nhưng sau đó ông lại mất toàn bộ số lợi nhuận kiếm được do thiếu kinh nghiệm, thiếu những kiến thức cơ bản về thị trường, không tuân theo những nguyên tắc trong hoạt động kinh doanh.

Chiến lược đầu cơ với ba phi vụ lẫy lừng của Phù thủy phố Wall – Bernard Baruch:

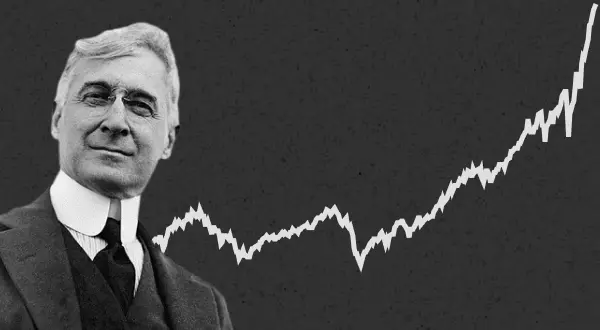

Baruch không ngừng học tập và giao dịch vì thế ông đã dần dần khám phá thị trường thực sự hoạt động như thế nào.Thời điểm những năm sau đó, ông đã hoạt động thành công trong lĩnh vực buôn bán chứng khoán qua 3 thương vụ để đời.

Lần đầu tiên vào những năm 1898, hải quân Mỹ đánh bại hải quân Tây Ban Nha ở Santiago de Cuba. Baruch dự đoán giá cổ phiếu các doanh nghiệp Mỹ sẽ tăng trong khi giá trị các loại cổ phiếu của doanh nghiệp Châu Âu sẽ giảm. Ngay lúc đó, ông đã dốc hết tiền để mua tất cả cổ phiếu Mỹ có thể mua được ở thị trường chứng khoán Châu Âu và bán đi tất cả các cổ phiếu Châu Âu. Ngày hôm sau, thị trường chứng khoán Mỹ và Châu Âu đã diễn biến đúng như dự đoán của Baruch. Chỉ riêng phi vụ này đã đủ giúp Baruch trở thành một trong những người giàu nhất nước Mỹ thời kỳ đó.

Lần thứ hai là dịp đại khủng hoảng và suy thoái kinh tế thế giới cuối thập kỷ 20 của thế kỷ trước. Baruch dự đoán tất cả các đồng tiền sẽ bị mất giá nhưng vàng sẽ trở nên có giá hơn trong bối cảnh đó. Baruch đầu cơ vào vàng và lại thắng lớn.

Và phi vụ cuối cùng là khi ông đầu tư vào chính trị cho Woodrow Wilson từ khi đó mới chỉ là Giáo sư đại học, người sau này trở thành tổng thống Mỹ. Nhờ Wilson mà Baruch trở thành người tổ chức toàn bộ nền kinh tế Mỹ – phục vụ cho cuộc chiến tranh thế giới lần thứ nhất lúc bấy giờ. Tương tự như vậy đối với tổng thống Roosevelt sau này.

Đảm trách tổ chức và vận hành toàn bộ nền kinh tế Mỹ trong thời gian 2 cuộc chiến tranh thế giới không chỉ giúp Baruch có được vai vế trên chính trường mà còn kiếm về những nguồn lợi khổng lồ.

Với những trải nghiệm của mình, ông nhận thấy được hai sai lầm chủ yếu dẫn đến sự thất bại trong những năm đầu giao dịch của ông, đây cũng là những sai lầm mà hầu hết các nhà đầu tư khác mắc phải, đó là:

- Biết quá ít về thông tin của công ty: sự quản lý, thu thập, triển vọng và khả năng phát triển tương lai của công ty.

- Thường giao dịch vượt quá khả năng tài chính của mình.

Từ bài học này, Baruch khám phá ra rằng kỹ năng cần thiết để trở thành một nhà đầu cơ giỏi là phải biết phản ứng nhanh với những thay đổi trên thị trường. ông tin rằng không có sự đầu tư nào là hoàn toàn chắc chắn và không nên tin tưởng tuyệt đối vào sự đầu tư nào cả. Vì lý do này mà các nhà đầu cơ cổ phiếu cần nhanh chóng đưa ra những quyết định giao dịch khi thị trường thay đổi liên tục.

Bí quyết đầu tư của Bernard Baruch:

Bí quyết kiếm tiền độc đáo

Trong đầu cơ chứng khoán, Baruch luôn tuân thủ một nguyên tắc mà trong hồi ký của mình, Baruch coi đó là một bí quyết đầu cơ thành công, đó là không bao giờ theo đuổi chiến lược bán đỉnh. “Bí quyết của tôi rất đơn giản, tôi luôn bán chúng đi sớm 10%”.

Có nghĩa là việc xác định điểm dừng trong đầu cơ không phải thời gian mà ở giá trị, không mạo hiểm đến cùng mà chắc chắn, không được ăn cả ngã về không mà chơi trận nào thắng trận ấy.

Tận dụng quan hệ chính trị trong đầu cơ

Baruch không phải là nhà đầu cơ đầu tiên nhận ra rằng, đầu cơ vào chính trị có lợi nhất và an toàn nhất, nhưng chắc chắn ông thuộc về số ít nhà đầu cơ tận dụng triệt để nhất nhân tố chính trị trong hoạt động đầu cơ.

Không có nhà đầu cơ nào từ cổ chí kim lại có được giàu sang đồng thời với ảnh hưởng đáng kể tới nền chính trị và kinh tế của một quốc gia trong suốt hơn bốn thập kỷ như Baruch ở Mỹ. Ngày nay, chuyện cũ cứ nhạt nhòa dần dưới lớp bụi phủ của thời gian, nhưng 1.200 bức thư mà 9 vị tổng thống Mỹ cũng như 700 bức thư mà thủ tướng Anh Winston Churchill đã gửi tới Baruch còn lưu giữ được vẫn là bằng chứng về sự thành đạt của một nhà đầu cơ trứ danh trên chính trường.

Những quy tắc vàng trong đầu tư của Bernard Baruch:

1. Học cách để giải quyết cổ phiếu đầu tư bị mất điểm một cách nhanh chóng và sạch sẽ. Đừng hy vọng lúc nào bản thân cũng đầu tư đúng. Nếu đã có một sự lựa chọn sai lầm, việc cắt lỗ cần diễn ra càng nhanh càng tốt.

2. Khi có tín hiệu nên bán thì cần phải bán. Đừng nghĩ vì là nhà đầu tư dài hạn nên phải nắm giữ dài hạn.

3. Khi tích lũy được nhiều kinh nghiệm hơn trên thị trường, giá trị của kinh nghiệm đó sẽ chuyển thành kiến thức và kiến thức đó sẽ giúp ta xác định được nên làm gì, không nên làm gì trên thị trường.

4. Luôn luôn giữ một phần vốn của bạn dưới dạng tiền mặt, không bao giờ nên đầu tư tất cả tiền của bạn vào cổ phiếu.

5. Cần bộ nguyên tắc rõ ràng của bản thân khi quyết định đầu tư vào cổ phiếu.

6. Những người giao dịch thành công có nguyên tắc rút khỏi thị trường khi họ giao dịch không phù hợp với xu hướng thị trường thay vì cố gắng tiếp tục giao dịch trên thị trường khi nguy hiểm.

7. Biết tận dụng các xu thế thị trường: Một đặc điểm khác của các nhà đầu tư thành công là họ luôn biết lấy các xu thế thị trường để làm lợi cho mình. Một nhà đầu tư bình thường sẽ hoảng loạn khi thị trường biến động, nhưng một nhà đầu tư chuyên nghiệp lại rất nóng lòng chờ đón điều đó. Đơn giản vì họ có thể kiếm tiền từ việc này.

Người tổng hợp và biên soạn – Ngân Hà