Thị trường

LÝ THUYẾT VỀ CHU KỲ BẦU CỬ TỔNG THỐNG: Ý NGHĨA, TỔNG QUAN, VÍ DỤ

Lý thuyết chu kỳ bầu cử tổng thống là gì?

Lý thuyết về chu kỳ bầu cử tổng thống, được phát triển bởi Yale Hirsch, người sáng lập Almanac của Stock Trader, thừa nhận rằng lợi nhuận được tạo ra từ thị trường chứng khoán tuân theo một mô hình có thể dự đoán được mỗi khi một tổng thống Mỹ mới được bầu. Theo lý thuyết này, từng năm trong mỗi bốn năm lại có một lợi tức lịch sử khác nhau. thị trường chứng khoán Mỹ hoạt động yếu nhất trong năm đầu tiên, sau đó phục hồi, đạt đỉnh vào năm thứ ba, trước khi giảm vào năm thứ tư và năm cuối cùng của nhiệm kỳ tổng thống, sau đó chu kỳ bắt đầu lại với cuộc bầu cử tổng thống tiếp theo.

BÀI HỌC CHÍNH

- Lý thuyết về chu kỳ bầu cử được xác định dựa trên quan điểm cho rằng thay đổi trong sự ưu tiên về các lĩnh vực của tổng thống là tác động chính đến thị trường chứng khoán.

- Lý thuyết này cho thấy thị trường hoạt động tốt nhất trong nửa sau của nhiệm kỳ tổng thống khi tổng thống đương nhiệm cố gắng thúc đẩy nền kinh tế để tái đắc cử.

- Dữ liệu từ nhiều thập kỷ qua dường như ủng hộ ý tưởng về sự gia tăng cổ phiếu trong nửa sau của chu kỳ bầu cử, mặc dù quy mô mẫu hạn chế khiến việc đưa ra kết luận trở nên khó khăn.

Hiểu lý thuyết về chu kỳ bầu cử tổng thống

Nhà nghiên cứu thị trường chứng khoán Yale Hirsch đã xuất bản ấn bản đầu tiên “Dự báo của nhà giao dịch chứng khoán” vào năm 1967. Cuốn sách hướng dẫn này đã trở thành một công cụ phổ biến cho các nhà giao dịch và các nhà quản lý quỹ hy vọng tối đa hóa lợi nhuận của họ bằng cách tính thời gian của thị trường . Cuốn niên lịch đã đưa ra một số lý thuyết có ảnh hưởng, bao gồm “Cuộc biểu tình của ông già Noel” vào tháng 12 và giả thuyết “Sáu tháng tốt nhất”, trong đó đề xuất rằng giá cổ phiếu có xu hướng giảm trong mùa hè và mùa thu.

Những ý kiến của Hirsch cũng bao gồm niềm tin rằng chu kỳ bầu cử tổng thống 4 năm là một chỉ báo quan trọng về hiệu quả hoạt động của thị trường chứng khoán. Sử dụng dữ liệu từ nhiều thập kỷ trước, nhà sử học Phố Wall thừa nhận rằng một hoặc hai năm đầu tiên của nhiệm kỳ tổng thống trùng hợp với thời điểm cổ phiếu hoạt động yếu nhất.

Theo lý thuyết của Hirsch, sau khi vào Phòng Bầu dục, giám đốc điều hành có xu hướng làm việc dựa trên những đề xuất chính sách sâu sắc nhất của họ và chiều theo lợi ích đặc biệt của những người đã giúp họ đắc cử.

Tuy nhiên, khi cuộc bầu cử tiếp theo sắp diễn ra, mô hình này gợi ý rằng các tổng thống nên tập trung vào việc củng cố nền kinh tế để tái đắc cử. Kết quả là, các chỉ số thị trường chứng khoán chính có nhiều khả năng tăng giá trị hơn. Theo lý thuyết, kết quả khá nhất quán, bất kể khuynh hướng chính trị của tổng thống.

Lý thuyết về chu kỳ bầu cử tổng thống và hiệu suất thị trường lịch sử

Một số lượng lớn các yếu tố có thể tác động đến kết quả hoạt động của thị trường chứng khoán trong một năm nhất định, một trong số đó không liên quan gì đến tổng thống hoặc Quốc hội. Tuy nhiên, dữ liệu trong nhiều thập kỷ qua cho thấy trên thực tế có thể có xu hướng giá cổ phiếu tăng khi người đứng đầu cơ quan hành pháp tiến gần hơn đến một cuộc bầu cử khác.

Năm 2016, Lee Bohl, nhà nghiên cứu của Charles Schwab, đã phân tích dữ liệu thị trường từ năm 1933 đến năm 2015 và nhận thấy rằng, nhìn chung, năm thứ ba của nhiệm kỳ tổng thống trùng với thời điểm thị trường tăng mạnh nhất.

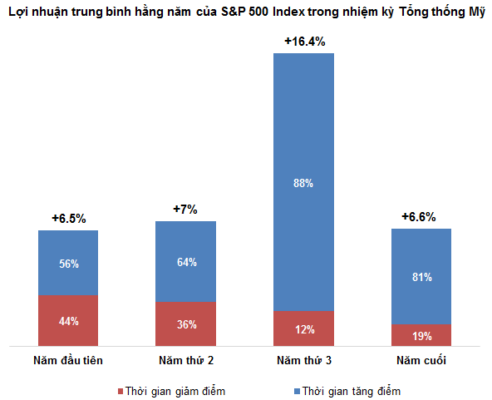

S&P 500 , một chỉ số chứng khoán khá rộng, cho thấy mức lợi nhuận trung bình mỗi năm của nhiệm kỳ tổng thống kể từ năm 1933 như sau:

Năm sau cuộc bầu cử: +6,7%

Năm thứ hai: +5,8%

Năm thứ ba: +16,3%

Năm thứ tư: +6,7%

Kể từ năm 1930, tỷ suất lợi nhuận trung bình hàng năm của S&P 500 là 6,34%, được điều chỉnh theo lạm phát.

Vì vậy, mặc dù các con số không cho thấy mức giảm đáng kể trong năm một và hai, như Hirsch dự đoán, nhưng có vẻ như thực sự có sự gia tăng trong năm thứ ba.

Tuy nhiên, chỉ riêng số trung bình không cho chúng ta biết liệu một lý thuyết có giá trị hay không; đó cũng là câu hỏi về độ tin cậy của nó từ chu kỳ bầu cử này sang chu kỳ bầu cử khác. Từ năm 1933 đến năm 2019, thị trường chứng khoán đã tăng 70% số năm dương lịch. Nhưng trong năm thứ ba của chu kỳ bầu cử tổng thống, S&P 500 đã chứng kiến mức tăng hàng năm 82%, thể hiện sự nhất quán đáng chú ý. Để so sánh, thị trường đã tăng 59% trong cả năm thứ nhất và thứ hai của nhiệm kỳ tổng thống.

Trong hơn 80 năm qua, năm thứ ba của nhiệm kỳ tổng thống đã chứng kiến mức tăng trung bình của thị trường chứng khoán hơn 16%, mặc dù số lượng chu kỳ bầu cử hạn chế khiến việc đưa ra kết luận đáng tin cậy về lý thuyết trở nên khó khăn.

Nhiệm kỳ tổng thống của Donald Trump là một ngoại lệ đáng chú ý đối với đợt sụt giảm chứng khoán năm đầu tiên mà lý thuyết này dự đoán. Đảng Cộng hòa tích cực theo đuổi chính sách giảm thuế thu nhập cá nhân và doanh nghiệp đã được thông qua vào cuối năm 2017, thúc đẩy đà phục hồi khiến S&P 500 tăng 19,4%. Năm thứ hai tại vị của ông chứng kiến chỉ số này giảm 6,2%. Nhưng một lần nữa, năm thứ ba đánh dấu thời điểm đặc biệt mạnh mẽ đối với cổ phiếu, khi S&P tăng 28,9%.

Có một điều thú vị không kém về chu kỳ 4 năm mà ta nghiên cứu, điều này gắn liền với nghiên cứu của Bressert. Khi phân tích các chu kỳ có đỉnh đột phá, Bressert đã nhận thấy đôi điều về mức độ đột phá của đỉnh chu kỳ sau với đỉnh chu kỳ trước đó. Ông thấy rằng, tỷ lệ tăng giá bình quân của đỉnh chu kỳ sau với đỉnh chu kỳ trước đó. Ông thấy rằng, tỷ lệ tăng giá bình quân của đỉnh chu kỳ sau so với đỉnh chu kỳ trước (xét các trường hợp chu kỳ có đỉnh đột phá là 52%, phân bổ từ 1-168%. “Còn trong nghiên cứu của chúng tôi với các chu kỳ từ năm 1893 trở lại, thì mức gia tăng trung bình là 41.4%, phân bổ từ 5-166.4%. Tuy nhiên, trong 17 trường hợp, có 2 trường hợp tỷ lệ gia tăng rất nhỏ (ít hơn 1.5%). Và có 3 trường hợp mức tăng cao hơn 120% (các đỉnh 1929, 1956). Như vậy là trong giá từ 7.3-51.7% so với đỉnh chu kỳ liền trước, và mức gia tăng trung bình là 25.5%.” – “Định thời điểm thị trường” của Raymond A.Merriman.

Hạn chế của lý thuyết chu kỳ bầu cử tổng thống

Nhìn chung, dự đoán của lý thuyết chu kỳ bầu cử tổng thống khác nhau. Mặc dù lợi nhuận trung bình của thị trường trong năm thứ nhất và thứ hai nhìn chung hơi chậm lại, như Hirsch đề xuất, nhưng chiều hướng của giá cổ phiếu không nhất quán từ chu kỳ này sang chu kỳ tiếp theo. Xu hướng tăng giá trong năm thứ ba đã được chứng minh là đáng tin cậy hơn, với mức tăng trung bình vượt xa những năm khác. Hơn nữa, khoảng 82% tất cả các chu kỳ kể từ năm 1933 đã chứng kiến thị trường tăng giá trong năm sau cuộc bầu cử giữa nhiệm kỳ.

Tuy nhiên, liệu các nhà đầu tư có thể cảm thấy thoải mái khi định thời điểm thị trường dựa trên giả định của Hirsch hay không vẫn còn là một câu hỏi. Bởi vì các cuộc bầu cử tổng thống chỉ diễn ra bốn năm một lần ở Hoa Kỳ nên không có mẫu dữ liệu đủ lớn để đưa ra kết luận. Thực tế là chỉ có 23 cuộc bầu cử kể từ năm 1933.

Và ngay cả khi hai biến số có mối tương quan với nhau – trong trường hợp này là chu kỳ bầu cử và hiệu suất thị trường – điều đó không có nghĩa là có quan hệ. Có thể thị trường có xu hướng tăng mạnh trong năm thứ ba của nhiệm kỳ tổng thống, nhưng không phải do bất kỳ sự tái ưu tiên nào của nhóm Nhà Trắng.

Lý thuyết này dựa trên sự đánh giá quá mức về quyền lực của tổng thống. Trong bất kỳ năm nào, thị trường chứng khoán có thể ít hoặc không ảnh hưởng bởi bất kỳ yếu tố nào liên quan đến nhà điều hành cấp cao. Ảnh hưởng của tổng thống đối với nền kinh tế cũng bị hạn chế bởi tính chất toàn cầu hoá ngày càng tăng của nó. Các sự kiện chính trị hoặc thiên tai, thậm chí ở các châu lục khác, có thể ảnh hưởng đến thị trường ở Hoa Kỳ. Tất nhiên, có thể xảy ra đại dịch toàn cầu.

Những cân nhắc đặc biệt

Trong một cuộc phỏng vấn năm 2019 với The Wall Street Journal , Jeffrey Hirsch, con trai của người xây dựng lý thuyết chu kỳ bầu cử tổng thống và là biên tập viên hiện tại của Stock Trader’s Almanac , đã chỉ ra rằng mô hình này vẫn có giá trị, đặc biệt là khi bước sang năm thứ ba của nhiệm kỳ. . Ông nói với nhà báo: “Bạn thấy một tổng thống đang vận động tranh cử từ một bục phát ngôn chuyên quyền, cố gắng giữ chức vụ và điều đó có xu hướng thúc đẩy thị trường đi lên”.

Tuy nhiên, trong cùng một cuộc phỏng vấn, Hirsch thừa nhận lý thuyết này cũng dễ bị thay đổi bởi các sự kiện đặc biệt trong một chu kỳ nhất định có thể ảnh hưởng đến tâm trạng của các nhà đầu tư. Ông lưu ý rằng, chẳng hạn, cơ cấu của Thượng viện và Hạ viện cũng có thể là yếu tố quan trọng quyết định diễn biến thị trường. Ông nói với Tạp chí : “Bạn không muốn đưa ra kết luận luôn khi không có nhiều điểm dữ liệu” .

Trích nguồn INVESTOPEDIA