Cổ phiếu, Đầu tư, Kinh nghiệm

MÔ HÌNH CỐC TAY CẦM

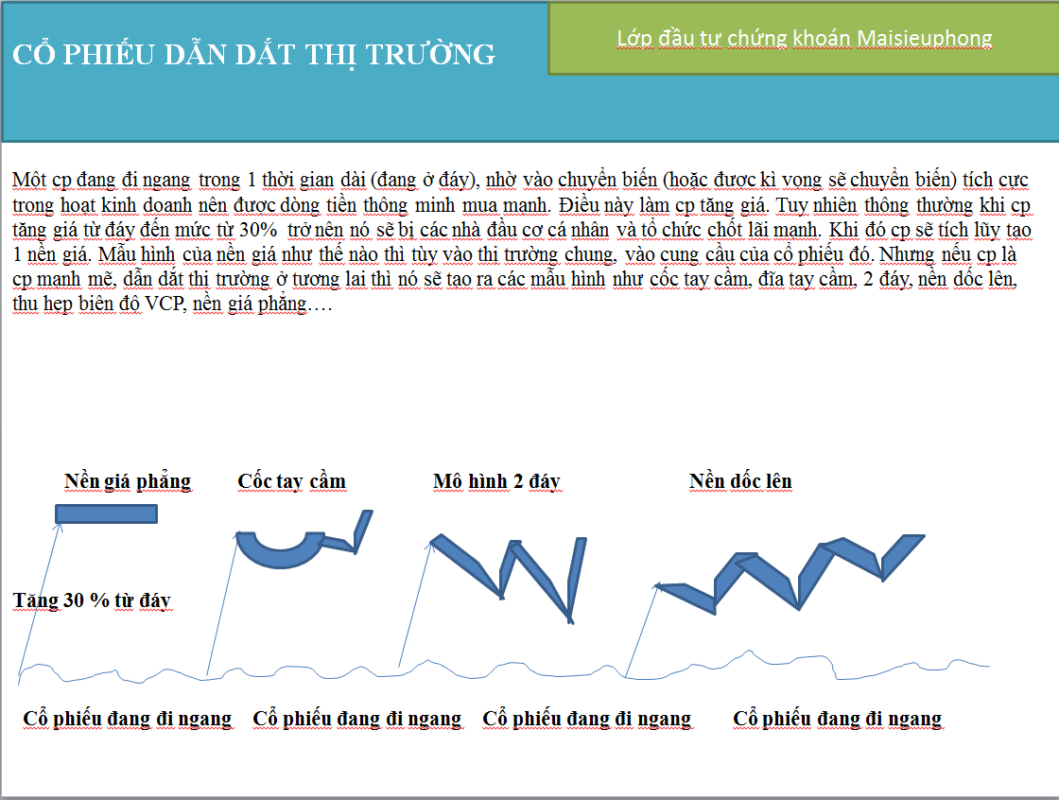

1️⃣ Có đoạn tăng trước đó ít nhất từ 30% trở lên ( không chỉ mô hình cốc tay cầm, mà bất kì mô hình nào ở nền giá số 1 đều bắt buộc phải có điều kiện này trừ trường hợp cổ phiếu mới lên sàn)

Để hình thành một mẫu hình chuẩn, bạn phải có một xu hướng tăng trước đó. Ý tưởng đằng sau các mẫu hình này là sau khi thực hiện một nhịp tăng tốt, cổ phiếu bắt đầu hình thành những bước đệm khi nó dừng nghỉ và chuẩn bị cho nhịp tăng cao hơn. Tham khảo thêm tiêu chí cổ phiếu ở giai đoạn 2 tăng giá của Mark Miniverni thì cổ phiếu cần cách đáy 30%, cũng là tiêu chí tương đương điều kiện trên.

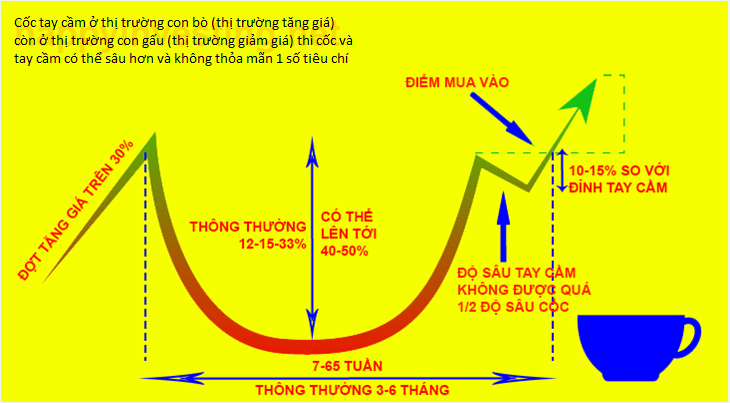

2️⃣ Độ Sâu Của Mẫu Hình: từ 12%-33% trong thị trường tăng giá.

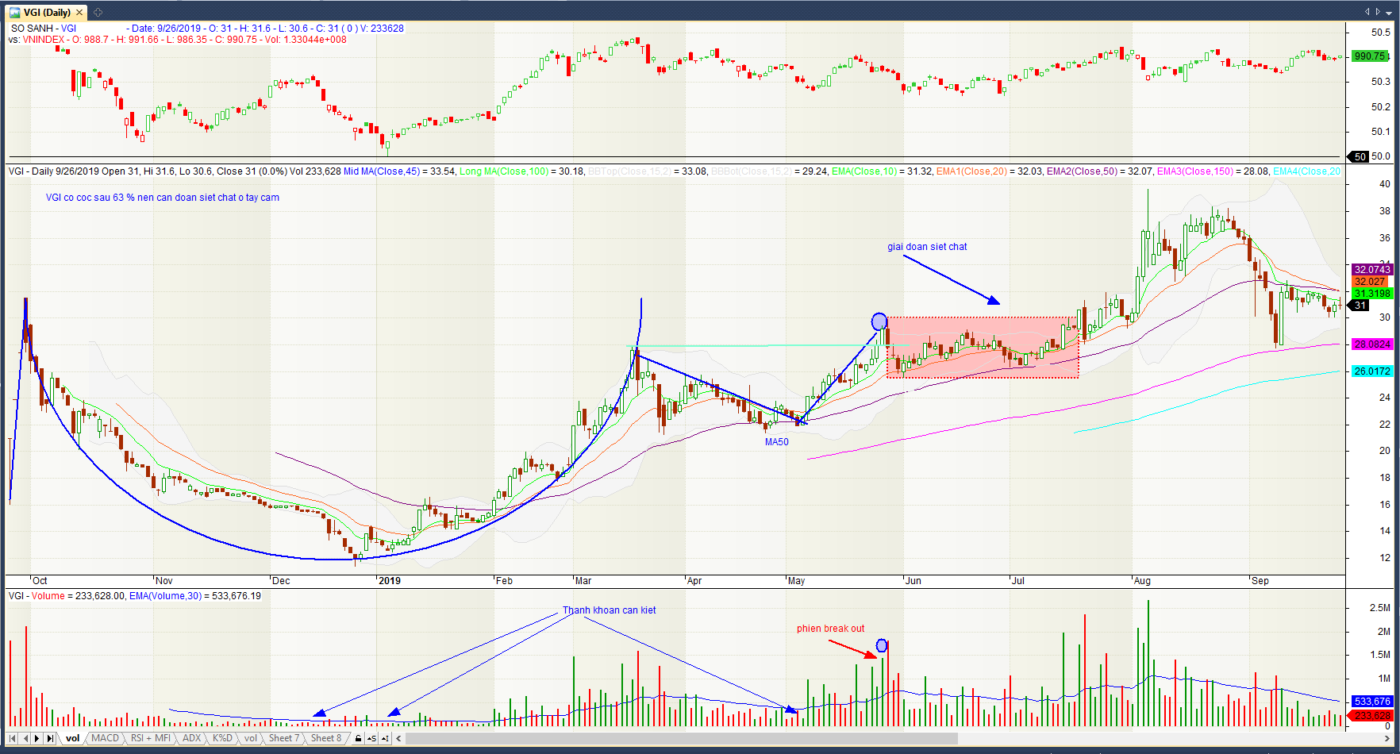

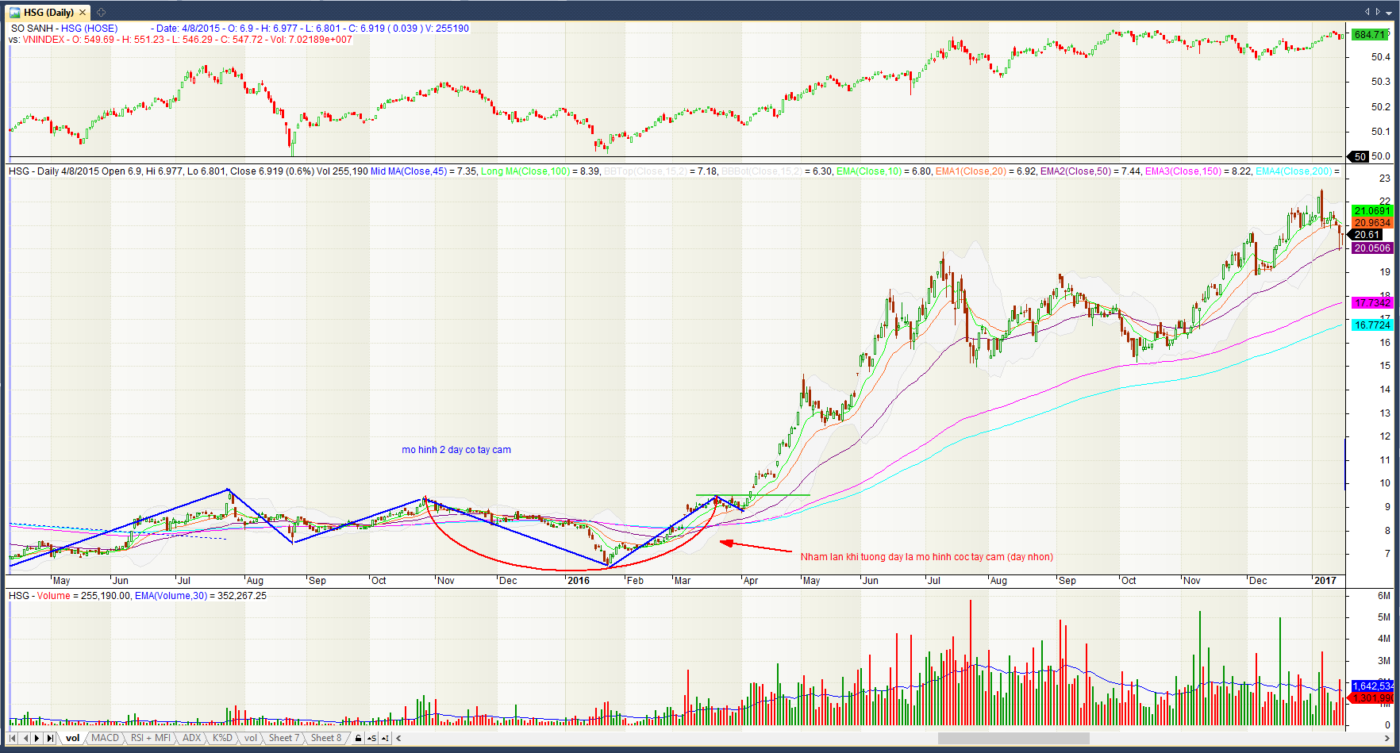

Độ sâu của mẫu hình – được đo từ đỉnh ở phía bên trái của cốc đến điểm thấp nhất của cốc – nên nằm trong khoảng từ 12% đến 33%. Trong một thị trường giảm giá mạnh, độ sâu có thể là 40% – 50%. Riêng cp mà có độ sâu từ 60 % trở nên thì nên có đoạn siết chặt ở phần tay cầm hoặc phần sau (hoặc trên) tay cầm. Theo nguyên tắc chung, hãy tìm kiếm các cổ phiếu giữ giá tương đối tốt trong quá trình điều chỉnh thị trường. Vì vậy, nếu một cổ phiếu trong danh sách theo dõi của bạn giảm 35% trong khi độ sâu nền giá của cổ phiếu khác chỉ 20%, tất cả các cổ phiếu còn lại đều giảm tương tự nhau, vậy thì cổ phiếu với mức giảm 20% có thể đang hình thành một nền giá mạnh mẽ hơn.

Ví dụ: VGI là cp có cốc rất sâu khoảng 63% nên khi break out xong, cp có giai đoạn siết chặt như bên hình dưới.

3️⃣ Thời gian hình thành Mẫu Hình: Ít Nhất 7 Tuần với cái cốc (không tính phần tay cầm)

Tuần giảm giá đầu tiên của mẫu hình (tuần có cây nến đỏ) được tính là tuần 1. Chúng ta đếm từ tuần số 1, tối thiểu phải đếm được 7 tuần trong cái cốc (không tính phần tay cầm).Thời gian tối thiểu cho mẫu hình cốc tay cầm là 7 tuần, vài trường hợp có thể lâu hơn — vài tháng, thậm chí vài năm hoặc hơn. Hãy cảnh giác với bất kỳ mẫu hình nào có hình dạng của một chiếc cốc có tay cầm nhưng chỉ kéo dài 5 tuần (với những cp mới lên sàn thì vẫn chấp nhận được cốc nhỏ hơn 7 tuần). Về cơ bản như vậy thì không đủ thời gian để cổ phiếu củng cố mức tăng trước đó và các mẫu hình như vậy có khả năng thất bại cao hơn.

Ví dụ: Vea là cổ phiếu mới lên sàn nên không có đoạn tăng 30% phía trước, cũng như thời gian hình thành cốc (6 tuần chưa đủ 7 tuần)

4️⃣ Tay Cầm: hướng xuống là tốt nhất còn nếu hướng lên thì không được giống cái nêm hướng lên, thời gian hình thành tay cầm tối thiểu là 1 tuần, riêng với cp mới lên sàn thì có thể chỉ 2-3 phiên cũng được.

Khối lượng tại tay cầm nền nhỏ — độ sâu khoảng 10%-12%, và nằm ở nửa trên của mẫu hình. Đỉnh của tay cầm nên nằm trong khoảng 15% đỉnh bên trái của mẫu hình cốc. Trong thị trường con gấu thì tay cầm có thể sâu 20-30 %. Tay cầm nên nằm trên đường MA50, và nằm ở nửa trên của cái cốc, tốt nhất là nằm ở 1/3 khu vực trên của cái cốc.

Tay cầm nên là một nhịp kéo ngược nhẹ với khối lượng nhỏ. Mục đích là để rũ bỏ những nhà đầu tư yếu những người không có ý định nắm giữ cổ phiếu trong dài hạn. Sự sụt giảm mạnh hơn 12% -15% đối với khối lượng lớn có thể là dấu hiệu một đợt bán tháo nghiêm trọng hơn ngăn cổ phiếu khởi động một nhịp tăng thành công. Tay cầm nên hình thành ở nửa trên của mẫu hình. Nếu nó bắt đầu hình thành quá sớm (tức là, ở nửa dưới của mẫu hình), điều đó có thể có nghĩa là việc các tổ chức mua vào ở thời điểm hiện tại không đủ mạnh để đẩy cổ phiếu lên cao hơn.

Ai là những người nắm giữ yếu hơn bị lung lay trong tay cầm? Thông thường, họ là những nhà đầu tư mua muộn, ngay khi kết thúc xu hướng tăng trước đó. Khi cổ phiếu bị bán tháo để tạo thành phía bên trái của mẫu hình, họ đã chịu một khoản lỗ lớn. Kiếm lợi nhuận không còn là mục tiêu của họ. Họ chỉ hy vọng sẽ bù lại một số tổn thất của họ. Vì vậy, khi cổ phiếu gần mức cao cũ – và điểm hòa vốn của những người nắm giữ yếu hơn – họ bắt đầu bán. Đây là lý do tại sao sự rũ bỏ đó là điều tốt: Nếu có nhiều người nắm giữ cổ phiếu yếu, bất cứ khi nào giá cổ phiếu tăng, họ sẽ nhảy vào bán, điều này sẽ đẩy giá xuống thấp. Khi không còn họ, cổ phiếu sẽ dễ dàng tăng giá hơn. Còn những các nhà đầu tư lớn, những người đã mua cổ phiếu ở bên phải của chiếc cốc thì sao? Họ vững vàng hơn và đang nắm giữ cổ phần của họ. Đó là lý do tại sao khối lượng trong tay cầm nhỏ: Chỉ những người nắm giữ yếu hơn mới bán. Các nhà đầu tư tổ chức lớn đang ngồi yên chờ đợi một nhịp tăng giá mới.

Ví dụ HDG- bất chấp kqkd rất tốt, lợi nhuận tăng trưởng rất mạnh, nhưng tay cầm hình cái nêm hướng lên

5️⃣ Điểm Mua Lý Tưởng: mua gần nhất phía trên đỉnh của tay cầm Vùng mua: tối đa 5% phía trên của điểm mua lý tưởng. (bạn có thể tham khảo thêm các mua Kim tự tháp của Jesse Livermore để nâng dần vị thế khi cp tiếp tục tăng giá). Nếu đỉnh tay cầm là 30K, thì bạn thêm 50 đ để có điểm mua lý tưởng là 30.05 Phạm vi mua sẽ từ 30.05 đến 31.60, cao hơn 5% so với điểm mua lý tưởng.

Để có kết quả tốt nhất, hãy mua càng gần điểm mua lý tưởng càng tốt. Nếu bạn không thể theo dõi thị trường vào ban ngày, bạn có thể đặt lệnh có điều kiện trước. Những giao dịch đó sẽ tự động được kích hoạt nếu cổ phiếu đạt giá mua mục tiêu của bạn. Hỏi dịch vụ môi giới của bạn làm thế nào để thiết lập chúng.

6️⃣ Ở vùng đáy cốc và cuối tay cầm: chúng ta nên thấy thanh khoản cạn kiệt ở những khu vực này thì đó mới là mô hình hoàn thiện. Ngoài ra đáy cốc không nên nhọn kiểu tam giác nhọn, nếu nó kiểu 1 cái đuôi nhọn bên trên là 1 nền phẳng thì ko sao. Còn nếu đáy kiểu tam giác nhọn thì đó có thể là mô hình khác, không phải cốc tay cầm.

7️⃣ Đừng mua đuổi cổ phiếu: Khi một cổ phiếu tăng hơn 5% so với điểm mua lý tưởng, nó được coi là mua đuổi hoặc vượt quá phạm vi mua thích hợp. Cổ phiếu thường kéo lại một chút sau khi đột phá. Vì vậy, nếu bạn mua đuổi, có nhiều khả năng bạn sẽ bị rũ hàng vì nó kích hoạt quy tắc bán 7% -8%.

8️⃣ Khối Lượng vào ngày đột phá: ít nhất 40% -50% trên trung bình 50 phiên (MA50)

Vào ngày một cổ phiếu vượt qua điểm mua lý tưởng của nó, khối lượng phải cao hơn ít nhất 40% -50% so với bình thường đối với cổ phiếu đó. Điều đó cho thấy nhà đầu tư tổ chức đang mua mạnh mẽ. Tại nhiều điểm đột phá, bạn sẽ thấy khối lượng tăng đột biến 100%, 200% trở lên trên trung bình. Khối lượng nhẹ hoặc dưới mức trung bình có thể có nghĩa là nhịp tăng giá chỉ là giả tạo và cổ phiếu chưa sẵn sàng cho nhịp tăng giá lớn. Ở VN khi bạn mua những cp dùng cho nhà tạo lập điều tiết chỉ số thì có thể cp (ví dụ như Vic, VHM, Vre, VNM, SAb, VCB,…) sẽ không thỏa mãn 1 số tiêu chí như tay cầm dưới MA50, ngày đột phá (phiên break out) khối lượng thấp,…, nhưng ko sao, những cp này có thể vẫn cho điểm mua đúng và tăng giá mạnh